今年2月19日,最高人民法院下發《關于當前形勢下加強民事審判切實保障民生若干問題的通知》,要求各級法院要妥善審理民間借貸糾紛等案件,要加強對借據真實性的審查,進一步明確舉證責任的分配,加大對虛假債務的審查力度。

“要防范訴訟欺詐,在強化監督的同時,我認為很重要的環節就是法官應注重自身的專業素質及職業道德的提高。”上述警務人員同時表示,以民間借貸領域為例,如果訴訟欺詐人具有金融從業背景并且懂得金融領域的專業知識,那么對法官來說將是一個不小的挑戰,因為知法犯法的欺詐行為更不容易被法官察覺。

充當民間借貸掮客

極易誘發多種犯罪

據法治周末記者了解,在全國范圍內,金融從業人員廣泛介入民間借貸早已不是新聞,更有“銀行成民間借貸‘二傳手’”之稱。

“銀行的干部和員工,都具有相當的金融從業背景和金融領域的專業知識。他們操控地下錢莊,并運用手中權力為己牟利是一件極為方便的事。”浙江一位熟悉銀行業務的知情人士告訴記者,在浙江不少地方,銀行員工尤其是銀行的行長,能夠通過多種方式斂財。他向記者列舉了當地兩種“潛規則”:

一種是最常用的方式,即介紹“過橋貸款”。債務人一筆數額較大的貸款到期后,民間借貸人員經銀行員工介紹提供短期高息貸款,幫債務人墊還后,等銀行下一批貸款發放后就還。“過橋資金”的日息一般千分之六,做3天過橋,就可產生18萬元利息收益,但銀行員工要分取其中的12萬元。

另外一種是能夠實現“三贏”的模式。即銀行員工為完成吸儲任務,如果要求當地某企業完成一年期存款1000萬元指標,銀行員工一般會在50萬或45萬元的利息中抽取10萬或5萬元的份額,同時還為完成放貸任務創造條件。

該知情人士還透露,在當地,一些銀行工作人員還直接參與民間借貸,將民間借貸作為“第二職業”。有媒體報道,去年年底,江蘇、浙江等地先后曝出銀行員工參與民間借貸事件,涉及金額動輒數千萬,多則過億元。

據了解,高利誘惑是銀行工作人員充當民間借貸掮客的重要因素。與社會上一般人員相比,銀行工作人員具有諸多便利,掌握豐富的信息資源和人脈資源,擁有更專業的金融知識,也更容易取得信任。

但一位熟悉民間借貸的專家告訴記者,銀行職工參與民間借貸,可能會觸犯非法吸收公眾存款罪、受賄罪、巨額財產來源不明罪等。而一旦民間借貸的資金鏈斷裂,為周轉資金又可能鋌而走險,實施其他違法犯罪行為。

據悉,去年10月,國務院常務會議研究確定支持小型和微型企業發展的金融、財稅政策措施時,就曾明確提出禁止金融從業人員參與民間借貸的規定。

今年5月,銀監會也下發類似通知,要求銀行業金融機構和從業人員做到8個“不得”,其中明確包括不得介紹機構和個人參與高利貸或向機構和個人發放高利貸。

“國家對于民間借貸的態度正處于既不鼓勵、也不打壓的曖昧狀態,民間借貸也游離于銀行監管體系之外。但對于銀行職工參與高利貸卻態度明確,因為銀行職工一旦參與就不僅僅是個人行為,而是有利用職務便利之嫌。一旦出現問題就極有可能將風險和不利后果轉嫁給所在銀行。”一位不愿透露姓名的退休銀行員工如此告訴記者。(余東明 孟偉陽)

剛剛,全國第七個扶貧日主題宣傳活動暨第

剛剛,全國第七個扶貧日主題宣傳活動暨第 傳承紅色基因 爭做時代新人——我市舉

傳承紅色基因 爭做時代新人——我市舉 2020年全民健身百村行(貫嶺站)之第八屆美

2020年全民健身百村行(貫嶺站)之第八屆美 登高望遠 相伴相行

登高望遠 相伴相行 焦點訪談:為了大地春常在 殺出一條血路

焦點訪談:為了大地春常在 殺出一條血路 海口社區開展“在職黨員進社區,文明創建

海口社區開展“在職黨員進社區,文明創建 山前:整治環境 樹立形象

山前:整治環境 樹立形象 福鼎:文化惠民演出 潤澤百姓生活

福鼎:文化惠民演出 潤澤百姓生活 開展“斷卡”行動 打擊新型網絡詐騙

開展“斷卡”行動 打擊新型網絡詐騙 我市組織收看2020年全國脫貧攻堅先進事

我市組織收看2020年全國脫貧攻堅先進事 9000萬元!“全閩樂購·暢享寧德”全閩樂

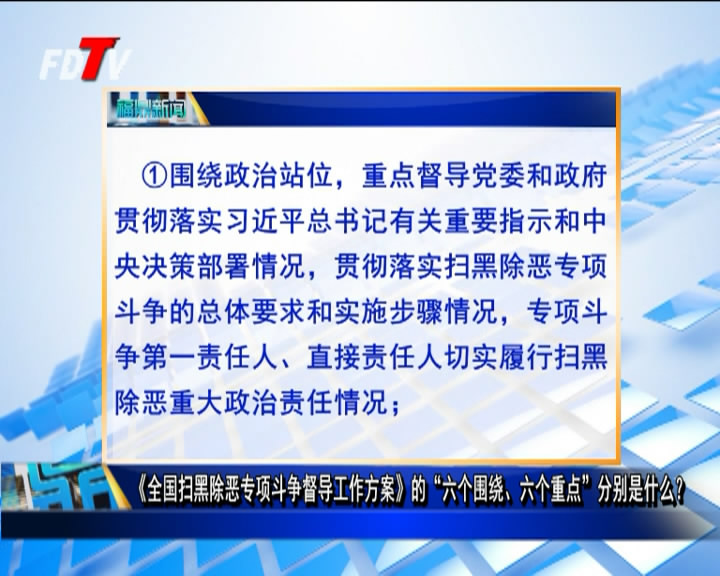

9000萬元!“全閩樂購·暢享寧德”全閩樂 《全國掃黑除惡專項斗爭督導工作方案》

《全國掃黑除惡專項斗爭督導工作方案》 今天全市8所中學2842名高三學生復學

今天全市8所中學2842名高三學生復學 毒品盯上電子煙!拱北海關查獲走私大麻電

毒品盯上電子煙!拱北海關查獲走私大麻電 福鼎法院集中宣判4起涉惡勢力集團犯罪

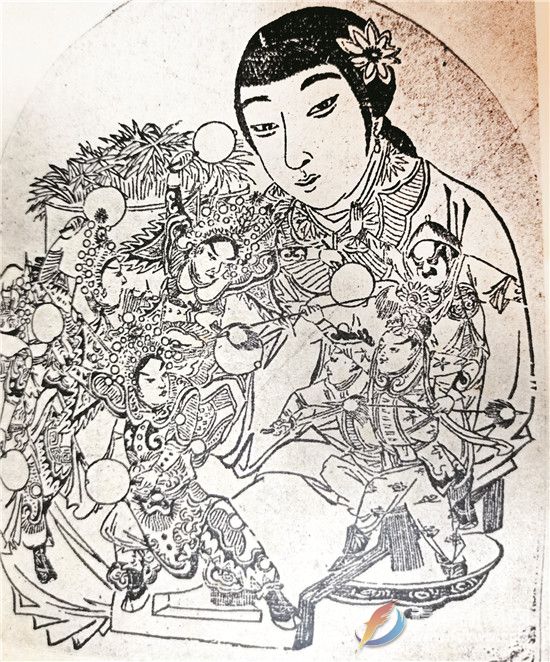

福鼎法院集中宣判4起涉惡勢力集團犯罪 專家學者對福鼎餅花的評價

專家學者對福鼎餅花的評價 秋空明月懸 童趣滿中秋

秋空明月懸 童趣滿中秋